ავტორი: გიორგი ლოლაძე (სს „საბროკერო კომპანია კაუკასუს კაპიტალ ჯგუფის“ დამფუძნებელი და გენერალური დირექტორი)

სტატია დაიწერა პროექტ "სტრატეგიული გეგმა საქართველო 2020 - სამოქალაქო საზოგადოების ჩართულობის გაძლიერება"-ს ფარგლებში და გამოქვეყნდა პროექტის ბლოგზე "საქართველო 2020".

პირდაპირი ინვესტიციების გარდა, არსებობს ბიზნესის და მთლიანად ეკონომიკის დაფინანსების ორი ალტერნატიული გზა - საბანკო სესხი და ფასიანი ქაღალდების ბაზარი. პირველი მექანიზმი გულისხმობს ინვესტორების თანხის შესვლას დეპოზიტის სახით ბანკებში (გარკვეულ პროცენტად) და შემდეგ ბანკების მიერ ამ თანხების გაცემას კრედიტის სახით (უფრო მაღალ პროცენტად). ფასიანი ქაღალდების ბაზრის შემთხვევაში კი ფულადი სახსრები უშუალოდ მიედინება ინვესტორისგან ეკონომიკაში, კომპანიების ან სხვა სუბიექტების მიერ გამოშვებული ფასიანი ქაღალდების სანაცვლოდ.

როდესაც აშშ მთავრობის დახმარებით ამ დარგის საუკეთესო ამერიკელი ექსპერტები 1998-2000 წლებში საქართველოში ფასიანი ქაღალდების ბაზრის სფეროს საფუძვლებს აყალიბებდნენ, მკაფიოდ იყო წარმოდგენილი, რომ კომუნისტური რეჟიმიდან ახლადგამოსულ ქვეყანაში, ეკონომიკის დაფინანსების ზემოხსენებული ალტერნატიული, კონკურენტი მექანიზმები დამოუკიდებლად უნდა ვითარდებოდეს. მოწინავე ეკონომიკის მქონე ქვეყნებში ისინი მეტ-ნაკლებად ერთ დონეზეა განვითარებული და თანაზომადი წილი უჭირავთ ფინანსური მომსახურების ბაზარზე, რადგან საუკუნეების განმავლობაში ყალიბდებოდნენ და განვითარების დაახლოებით ერთნაირ ეტაპებს გადიოდნენ. ცხადია, თუ საწყის მომენტში ორი ალტერნატიული დარგი ერთნაირ მდგომარეობაშია (განვითარების ერთნაირ სტადიაზეა), მაშინ მათ შორის ბუნებრივი კონკურენცია მკვიდრდება და მათი ეფექტიანობის ზრდასაც უწყობს ხელს; მაგრამ თუ საწყის მომენტში ერთი ნულოვან დონეზეა და მეორე გაცილებით წინაა წასული (როგორც ეს ისტორიული თუ სუბიექტური გარემოებების გამო ჩვენთან იყო), მაშინ ნორმალურ კონკურენციას ადგილი არ ექნება და მონოპოლისტი დარგი მუდამ ეცდება ჩანასახშივე ჩაკლას კონკურენტი.

ამერიკელ ექსპერტებს ეს კარგად ჰქონდათ გაცნობიერებული და ამიტომაც ეს გარემოება სრულად გაითვალისწინეს (მიუხედავად ბანკების და ეროვნული ბანკის წინააღმდეგობისა) „ფასიანი ქაღალდების ბაზრის შესახებ” კანონში, რომელიც საქართველოს პარლამენტმა 1998 წელს მიიღო (და რომელიც აღიარებული იყო იმ დროისთვის ერთერთ საუკეთესოდ პოსტ-კომუნისტურ სივრცეში). კანონის შესაბამისად, ფასიანი ქაღალდების ინდუსტრია გამიჯნული იყო მისი ბუნებრივი კონკურენტის - საბანკო სფეროსგან, რათა ფასიანი ქაღალდების ბაზრის ახლადჩამოყალიბებულ მექანიზმს მისცემოდა დამოუკიდებლად განვითარების რეალური შესაძლებლობა. ეს გამიჯვნა გამოიხატა რიგ ასპექტებში: ბანკებს არ შეეძლოთ ბაზარზე უშუალოდ მონაწილეობა (მხოლოდ შვილობილი საბროკერო კომპანიების მეშვეობით); საფონდო ბირჟის არცერთ მესაკუთრეს არ შეეძლო ჰქონოდა ბირჟის 10%-ზე მეტი წილი, ხოლო ბანკებს ერთად არ შეეძლოთ ჰქონოდათ ბირჟის 50%-ზე მეტი; ფასიანი ქაღალდების ბაზრის და მისი მონაწილეების ზედამხედველობას ახორციელებდა დამოუკიდებელი რეგულატორი - საქართველოს ფასიანი ქაღალდების ეროვნული კომისია - რომელიც იყო კოლეგიალური მართვის ორგანო და გარდა ზედამხედველობისა, მოწოდებული იყო ხელი შეეწყო ამ ინდუსტრიის განვითარებისთვის.

ამ კანონმდებლობის საფუძველზე 1998-2000 წლებში ჩამოყალიბდა და ამოქმედდა ფასიანი ქაღალდების ბაზრის ძირითადი ინფრასტრუქტურა (საქართველოს საფონდო ბირჟა, საქართველოს ფასიანი ქაღალდების ცენტრალური დეპოზიტარი, 12-მდე დამოუკიდებელი რეგისტრატორი), შეიქმნა და ამოქმედდა 40-მდე საბროკერო კომპანია და ა.შ.

კი მაგრამ, თუ ასეთი კარგი საძირკველი იყო ჩაყრილი 1998-2000 წლებში, რატომ არის რომ ფასიანი ქაღალდების ბაზარი დღემდე არ არის განვითარებული?

ფასიანი ქაღალდების ბაზარი რთული მრავალკომპონენტიანი მექანიზმია. ამ რთულ მექანიზმს ერთი კომპონენტიც რომ აკლდეს ან დამახინჯებული იყოს - მექანიზმი ვერ იმუშავებს. შესაბამისად, ამ მექანიზმზე მრავალი ობიექტური და სუბიექტური ფაქტორი მოქმედებს (იხ. ცხრილი 1 ფასიანი ქაღალდების განვითარების ფაქტორიები). დღესდღეობით, უარყოფითი ობიექტური ფაქტორების უმეტესობა პრაქტიკულად მოხსნილია: ასე მაგალითად, ქვეყნის მაკროეკონომიკური მდგომარეობა შედარებით დასტაბილურდა, ჩრდილოვანი ეკონომიკის წილი ეკონომიკაში - მინიმალურია, კრიმინალის დონე შემცირებული, საკუთრების უფლების ხელყოფა ორგანიზებული დანაშაულის თუ სახელმწიფო სტრუქტურების მხრიდან - პრაქტიკულად აღმოფხვრილი.

რაც შეეხება სუბიექტურ ფაქტორებს, მათზე ხშირადაა დამოკიდებული ეკონომიკური პოლიტიკის პრიორიტეტების განსაზღვრა და შესაბამისი რეფორმების გატარება, რაც, საბოლოო ჯამში, უპირველეს ყოვლისა კანონმდებლობაში აისახება. სამწუხაროდ, ფასიანი ქაღალდების ბაზრის განვითარება არცერთი წინა ხელისუფლების პრიორიტეტი არ ყოფილა. მაგრამ მიუხედავად ამისა, როგორც ზემოთ აღვნიშნეთ, 1998 წელს აშშ საერთაშორისო განვითარების სააგენტოს (USAID) დახმარებით და წამყვანი ამერიკელი ექსპერტების მონაწილეობით შემუშავდა და მიღებულ იქნა კანონი „ფასიანი ქაღალდების ბაზრის შესახებ“. ამით სერიოზული საძირკველი ჩაუყარა საქართველოში ფასიანი ქაღალდების ბაზრის განვითარებას და მართლაც, 2000-2007 წლებში ფასიანი ქაღალდების ბაზარი საქართველოში თანდათანობით იკრებდა ძალას.

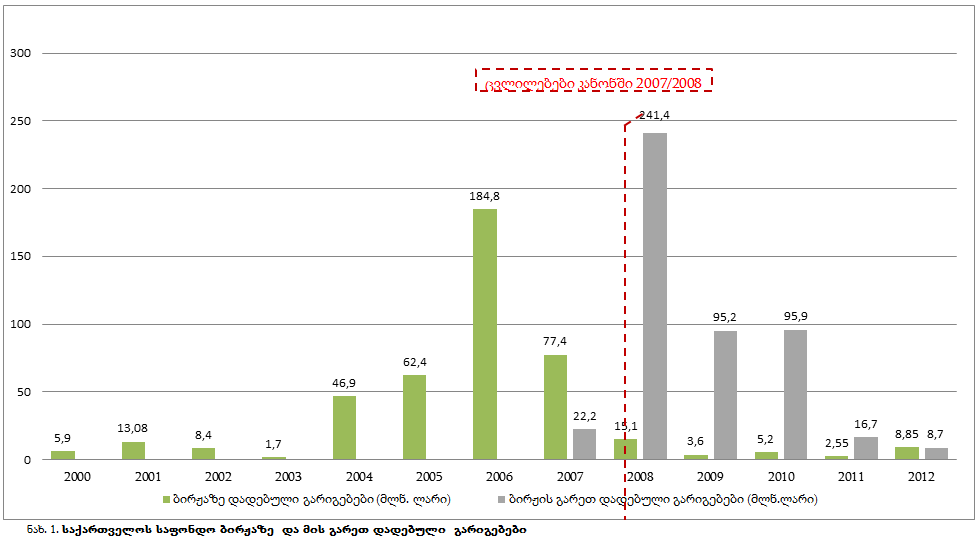

მაგრამ 2007-2008 წლებში აქ უკვე ჩაერთო უმძლავრესი სუბიექტური ფაქტორი - ნაციონალური მოძრაობის პოლიტიკის და მათთან მჭიდროდ დაკავშირებული უმსხვილესი ბანკის (რომელმაც ყველაზე ადრე შეიგრძნო რომ კომერციული ბანკების უალტერნატივობის საქართველოს საფინანსო ბაზარზე სერიოზული საფრთხე ემუქრებოდა) ინტერესების ფორმით. როგორც ზემოთ აღინიშნა, არცერთი წინა ხელისუფლება საქართველოში არ იყო დაინტერსებული ქვეყანაში ფასიანი ქაღალდების ბაზრის განვითარებით, მაგრამ ამ საქმეში ჩემპიონი მაინც ნაციონალური მოძრაობა აღმოჩნდა. ის აქტიურად ეწინააღმდეგებოდა ფასიანი ქაღალდების ბაზრის არსებობის ისეთ საფუძვლებს, როგორიცაა საკუთრების დივერსიფიკაცია, ბიზნესის მართვის დემოკრატიული და გამჭვირვალე მექანიზმების განვითარება. მართლაც, მათთვის ხომ გაცილებით მარტივი იყო რამდენიმე მსხვილი მესაკუთრის „გაკონტროლება“; გაცილებით ადვილი იყო ორი-სამი მსხვილი ბანკის მეშვეობით მთელი ბიზნესის დაფინანსების გაკონტროლება. იმ ხელისუფლებას არ სჭირდებოდა მესაკუთრეთა ფართო წრე, რადგან ეს სწორედ საშუალო ფენის - და „ზედმეტი თავის ტკივილის“ საფუძველი გახდებოდა. სწორედ ამ მიზნით წინა ხელისუფლების მიერ აქტიურად იბლოკებოდა წამყვანი ქართული კომპანიების აქციათა საქართველოში გაყიდვა. მაგალითად, ხშირად ისმოდა მთავრობის ხელმძღვანელის მოსაზრებები საქართველოს რკინიგზის აქციების შანხაის (!) ან ლონდონის ბირჟაზე გატანის შესახებ და, არავითარ შემთხვევაში - საქართველოში: თითქოს საქართველოს მოქალაქეები არ იყვნენ ღირსნი რომ გამხდარიყვნენ ამ წარმატებული ქართული კომპანიების მესაკუთრეები. რა თქმა უნდა, ამგვარი ქმედებები ხელს შეუწყობდა ჩინეთის ან დიდი ბრიტანეთის - და არა საქართველოს - საფონდო ბაზრის განვითარებას!

ასევე, სწორედ სუბიექტურ ინტერესებში, წინა ხელისფლების ორ პრემიერ-მინისტრთან დაკავშირებული უმსხვილესი საბანკო ჯგუფის ლობირებით, 2007-2008 წლებში მოხდა ფასიანი ქაღალდების კანონმდებლობის ისეთი დამახინჯება, რასაც ფასიანი ქაღალდების ბაზრის დისკრედიტაცია და დანგრევა მოყვა. კერძოდ:

ყოველივე ზემოხსენებულმა, რა თქმა უნდა, როგორც ადგილობრივი ასევე უცხოელი ინვესტორების სერიოზული უნდობლობა გააჩინა ჩვენი ფასიანი ქაღალდების ბაზრის მიმართ და შედეგად, როგორც ბაზრის კაპიტალიზაციის, ასევე ბრუნვების მნიშვნელოვანი ვარდნა მოჰყვა.

ამასთანავე, სხვა სუბიექტური ფაქტორები უდევს საფუძლად მოვლენებს, რომლებიც დღემდე ხელს უშლიან საქართველოში კაპიტალის ბაზრის განვითარებას:

ასე რომ, ყველაფერი დამოკიდებულია პოლიტიკურ გადაწყვეტილებაზე - უპირატესობა მიენიჭება ცალკეული პოლიტიკური ჯგუფების და მათთან დაკავშირებული ბანკების მონოპოლისტურ მისწრაფებებს, თუ ქვეყნის განვითარების ინტერესებს. თუ გადავხედავთ მსოფლიოს განვითარებული ქვეყნების ისტორიას და თვალნათლივ დაინახავთ, თუ როგორი არჩევანი გააკეთეს მათ.

ხშირად სვამენ კითხვას, არის თუ არა დღეს ბაზარი და შიდა ინვესტორები მზად საკუთარი ინვესტიციები ფასიან ქაღალდებში ჩადონ? რა არის საჭირო აღნიშნულის განსავითარებლად და გვაქვს თუ არა პრობლემები ამ კუთხით კანონმდებლობაში?

როგორც ზემოთ აღვნიშნეთ, დღეს 14 მილიარდ ლარამდეა განთავსებული საბანკო დეპოზიტებზე და ამ თანხების დიდი ნაწილი სხვა საინვესტიციო არხებში წარიმართებოდა - ასეთების არსებობის შემთხვევაში. მითუმეტეს, რომ საპროცენტო განაკვეთები უცხოურ ვალუტაში დენომინირებულ დეპოზიტებზე მნიშვნელოვნადაა შემცირებული წინა წლებთან შედარებით. ისე რომ, მოთხოვნის პოტენციალი მიმზიდველ ფინანსურ ინსტრუმენტებზე საკმაოდ მაღალია. მთავარია ამ მოთხოვნის რეალიზება. კი მაგრამ რა უშლის ამას ხელს?

როგორც ზემოთ აღინიშნა, ფასიანი ქაღალდების რთული მექანიზმის მუშაობას მრავალი ფაქტორი განაპირობებს. დამოუკიდებელი საქართველოს არსებობის სხვადასხვა ეტაპზე სხვადასხვა ფაქტორები ამუხრუჭებდნენ ამ მექანიზმის ამუშავებას (იხ. ცხრილი 1). ეს ფაქტორები, უპირველეს ყოვლისა, სწორედ მოთხოვნა-მიწოდებაზე ახდენენ ზემოქმედებას.

მაგალითად, მიწოდებაზე მოქმედი ფაქტორებია:

ხოლო მოთხოვნაზე მოქმედი ზოგიერთი ფაქტორებია:

საზოგადოდ, თუ მიმზიდველი ფასიანი ქაღალდების მიწოდება ქვეყანაში არ ხდება, შესაბამისად იქმნება ილუზია, თითქოს მათზე მოთხოვნაც არ არის. არადა, ზოგიერთი ეპიზოდი ჩვენი უახლოესი ისტორიიდან ცხადად მოწმობს, რომ როგორც კი ჩნდება მიმზიდველი ფასიანი ქაღალდი, ზვავისებურად იზრდება მათზე მოთხოვნაც (ამის ნათელი მაგალითია 2004-2007 წლებში მოთხოვნის აჟიოტაჟური ზრდა „საქართველოს ბანკის“ აქციებზე).

დაბოლოს რეზიუმეს სახით - თუ იქნება ხელისუფლების ნება და, ბოლოს და ბოლოს, გატარდება კაპიტალის ბაზრის რეფორმა - რა არის გასაკეთებელი?

მოკლედ რომ ითქვას - გამოსავალი ყველა ზემოხსენებული პრობლემის მოგვარებაშია. მაგრამ, სჯობს კიდევ ერთხელ გავამახვილოთ ყურადღება იმ ზოგიერთ ღონისძიებაზე მაინც, რაც აუცილებელია ქვეყანაში ნორმალური ფასიანი ქაღალდების ბაზრის ასამოქმედებლად, კერძოდ:

1. ფასიანი ქაღალდების ბაზრის ინფრასტრუქტურის შემდგომი სრულყოფა და გაძლიერება;

2. საერთაშორისო საბირჟო და საკლირინგო-საანგარიშო სისტემებში ამ ინფრასტრუქტურის ჩართვის ხელშეწყობა;

3. საბროკერო კომპანიების - ფასიანი ქაღალდების ბაზრის საკვანძო რგოლის - ინსტიტუციური განვითარება.

*დეტალები იხ. შემდეგ ბმულებზე:

http://for.ge/view.php?for_id=42754&cat=1

http://www.sazogadoeba.ge/news.php?post_id=35631

https://www.youtube.com/watch?v=STPgE_AYNdo

http://1tv.ge/ge/videos/view/151838/323.html

სტატიაში გამოთქმული მოსაზრებები ეკუთვნის ავტორს და არ გამოხატავს ინფორმაციის თავისუფლების განვითარების ინსტიტუტის (IDFI), ბრემენის უნივერსიტეტის ან გერმანიის საგარეო საქმეთა სამინისტროს პოზიციას. შესაბამისად, აღნიშნული ორგანიზაციები არ არიან პასუხისმგებელნი სტატიის შინაარსზე.