ავტორი: ბესიკ ნამჩავაძე (ეკონომისტი)

სტატია დაიწერა პროექტ "სტრატეგიული გეგმა საქართველო 2020 - სამოქალაქო საზოგადოების ჩართულობის გაძლიერება"-ს ფარგლებში და გამოქვეყნდა პროექტის ბლოგზე "საქართველო 2020".

სტატია დაიწერა პროექტ "სტრატეგიული გეგმა საქართველო 2020 - სამოქალაქო საზოგადოების ჩართულობის გაძლიერება"-ს ფარგლებში და გამოქვეყნდა პროექტის ბლოგზე "საქართველო 2020".

საქართველოში ვალუტის თავისუფალი ცურვის რეჟიმი მოქმედებს, შესაბამისად, ლარის გაცვლითი კურსის ფიქსირება ან კურსის ცვლილების მართვა ქვეყნის ეკონომიკური პოლიტიკის მიზანს არ წარმოადგენს. თუმცა, კურსის სტაბილურობაზე მნიშვნელოვნად არის დამოკიდებული ქვეყნის მაკროეკონომიკური და ფინანსური სტაბილურობა. გამომდინარე იქედან, რომ საქართველოს ეკონომიკაში დოლარიზაციის დონე მაღალია (მოხმარებული საქონლის და მომსახურების 70%-მდე იმპორტზე მოდის, ქვეყნის შიგნით გაცემული სესხების 65% დოლარშია, სახელმწიფო ვალის 75% უცხოურ ვალუტაშია), ლარის სწრაფი გაუფასურება დიდი რისკის შემცველია ფინანსური სტაბილურობისთვის.

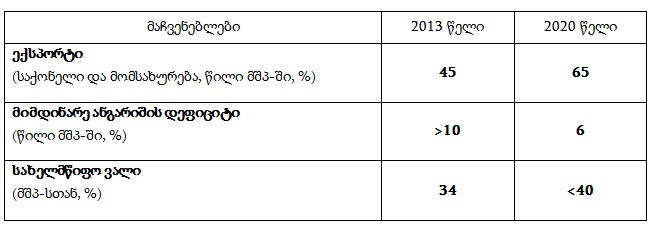

ლარის კურსის სტაბილურობას მნიშვნელოვანი გავლენა ექნება ქვეყნის გრძელვადიან ეკონომიკურ განვითარებაზე. საქართველოს სოციალურ-ეკონომიკური განვითარების სტრატეგიაში (საქართველო 2020) ძირითად მაკროეკონომიკურ სამიზნე მაჩვენებლებად სხვა მაჩვენებლებთან ერთად მოცემულია საქონლისა და მომსახურების ექსპორტი მთლიანი შიდა პროდუქტის (მშპ) მიმართ, მიმდინარე ანგარიშის დეფიციტი მშპ-ს მიმართ და სახელმწიფო ვალი მშპ-ს მიმართ. ექსპორტის და მიმდინარე ანგარიშის მაჩვენებლებს მნიშვნელოვანი გავლენა აქვს ლარის გაცვლით კურსზე, ხოლო სახელმწიფო ვალის სტაბილურობა დამოკიდებულია ლარის კურსზე.

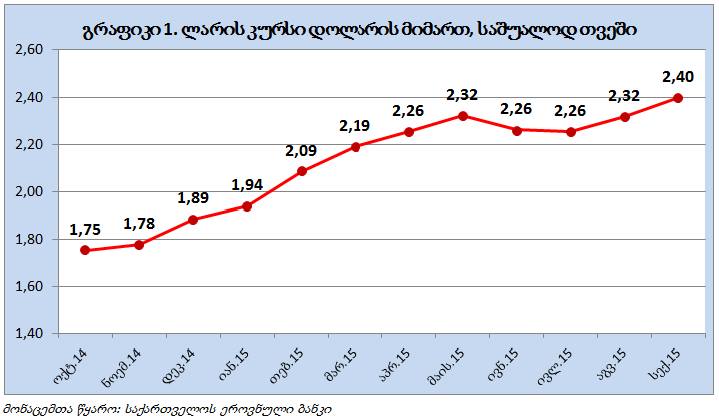

ლარის კურსმა მნიშვნელოვანი გაუფასურება გასული წლის ბოლოს დაიწყო. ამის მიზეზი სწორედ ექსპორტის შემცირება და მიმდინარე ანგარიშის დეფიციტის ზრდა იყო. ბოლო ერთ წელში საქართველოს საქონლის ექსპორტი 700 მილიონი დოლარით, ხოლო საზღვარგარეთიდან ფულადი გზავნილები 300 მილიონი დოლარით შემცირდა. აღნიშნული მილიარდ დოლარიანი დანაკლისი არ შეივსო დოლარის შემოდინების სხვა წყაროებიდან (ტურიზმი, ინვესტიციები, სესხები) და ლარი 37%-ით გაუფასურდა.

2013 წელს საქონლის და მომსახურების ექსპორტი მშპ-ის 45% იყო, 2014 წელს კი 43%-მდე შემცირდა. მიმდინარე წლის პირველ 8 თვეში წინა წლის ანალოგიურ პერიოდთან შედარებით საქონლის ექსპორტმა 24%-ით იკლო. აქედან გამომდინარე, 2015 წელს ექსპორტი მშპ-ს მიმართ შემცირდება. ყოველივე ეს ართულებს „საქართველო 2020“-ის მიზნის მიღწევას, ექსპორტის მშპ-ს მიმართ 65%-მდე ზრდას, რაც მნიშვნელოვანია მაღალი ეკონომიკური ზრდის მისაღწევად.

2013 წელს მიმდინარე ანგარიშის დეფიციტი მშპ-ის 6% იყო, 2014 წელს კი 10%-მდე გაიზარდა. იმპორტის მნიშვნელოვნად შემცირების გამო, 2015 წელს აღნიშნული მაჩვენებლის 9%-მდე კლებაა მოსალოდნელი. მიმდინარე ანგარიშის დეფიციტის შემცირება მნიშვნელოვანია მომავალში ლარის კურსის სტაბილურობისთვის.

როგორც უკვე აღვნიშნეთ, საქართველოს სახელმწიფო ვალის 75% უცხოურ ვალუტაშია. შესაბამისად, ლარის გაუფასურება მყისიერად ზრდის ვალის ტვირთს, რომელიც მშპ-სთან ვალის შეფარდებით გამოიხატება. ბოლო ერთ წელში სახელმწიფო საგარეო ვალი დოლარში 72 მილიონი დოლარით გაიზარდა. თუმცა, ლარის გაუფასურების გამო ლარში გამოხატული საგარეო ვალი 2.7 მილიარდი ლარით გაიზარდა. ამას ემატება ბოლო ერთ წელიწადში საშინაო ვალის 376 მილიონი ლარით ზრდა და ჯამში სახელმწიფო ვალმა მშპ-ის 42%-ს მიაღწია. ეს კი უკვე სცდება „საქართველო 2020“-ით განსაზღვრულ 40%-იან ზღვარს. მომავალ წლებში საქართველოს მთავრობას მოუწევს, სახელმწიფო ვალის ფარდობითი მაჩვენებელი შეამციროს. ამის მიღწევა კი ბიუჯეტის დეფიციტის შემცირებით და ეკონომიკური ზრდის ტემპის ამაღლებითაა შესაძლებელი.

„საქართველო 2020“-ის მიხედვით მონეტარული პოლიტიკის მიზანია ქვეყნის ეკონომიკის ლარიზაციის ზრდა, რაც გულისხმობს კომერციული ბანკების დეპოზიტებსა და სესხებში ეროვნული ვალუტის წილის ზრდას. დღეისათვის სესხების და დეპოზიტების დოლარიზაციის კოეფიციენტი 65%-ია. როდესაც ლარი უფასურდება, მის მიმართ ნდობა მცირდება, რაც დოლარიზაციის კიდევ უფრო ზრდას უწყობს ხელს. მაღალი დოლარიზაცია პრობლემაა, რადგან ლარის გაუფასურების შემთხვევაში დგება საფინანსო სექტორის სტაბილურობის საკითხი. თუ დებიტორები ვერ მოემსახურებიან დოლარში აღებულ ვალდებულებებს (რადგან შემოსავალი ძირითადად ლარში აქვთ), ბანკები და სხვა საკრედიტო დაწესებულებები სერიოზული საფრთხის წინაშე აღმოჩნდებიან. აღსანიშნავია, რომ სამომხმარებლო (არაიპოთეკურ) სესხებში (რომელიც უფრო მეტი რისკიანობით გამოირჩევა) ლარში გაცემულ სესხებს ზრდის ტენდენცია აქვს და 2015 წელს მთლიანი სამომხმარებლო სესხების 80%-ს მიაღწია, როცა 2010 წელს იგივე მაჩვენებელი 50% იყო.

მნიშვნელოვანია, გავაანალიზოთ რამდენად ამოიწურა ლარის კურსზე უარყოფითად მოქმედი ფაქტორები, რაც მოგვცემს საშუალებას, დავინახოთ რამდენად საფრთხის წინაშეა „საქართველო 2020“-ში ასახული მაკროეკონომიკური პარამეტრები.

ლარის კურსზე მოქმედი ძირითადი ფაქტორებია უცხოური ვალუტის შემოდინება/გადინება, ქვეყანაში არსებული ლარის მოცულობის ცვლილება და მოსახლეობის მოლოდინი კურსის ცვლილების მიმართ. აღნიშნულ ფაქტორებზე კი გავლენა აქვს, როგორც საგარეო ფაქტორებს (ჩვენი ეკონომიკური პარტნიორი ქვეყნების შიდა ეკონომიკური სიტუაცია), ასევე საქართველოს მონეტარულ (ფულად-საკრედიტო პოლიტიკა) და ფისკალურ პოლიტიკას (საბიუჯეტო-საგადასახადო პოლიტიკა).

ბოლო 10 თვეში ლარის მნიშვნელოვნად გაუფასურების ძირითადი მიზეზი საქართველოში შემომავალი უცხოური ვალუტის ნაკადების შემცირება იყო. როგორც აღვნიშნეთ, ექსპორტის და ფულადი გზავნილების 1 მილიარდი დოლარით შემცირება უცხოური ვალუტის შემოდინების სხვა წყაროებიდან არ გადაიფარა და ლარის კურსი გაუფასურდა. ექსპორტის და ფულადი გზავნილების შემცირება ისევ გრძელდება. აგვისტოში ექსპორტი 23.4%-ით (58 მილიონი დოლარით), ხოლო ფულადი გზავნილები 35%-ით (46 მილიონი დოლარით) შემცირდა. 8.6%-ით (59 მილიონი დოლარით) შემცირდა იმპორტი და გადაფარა ექსპორტის შემცირებით გაცვლით კურსზე მიყენებული ზიანი.

ექსპორტ-იმპორტი და ფულადი გზავნილები საზღვარგარეთიდან არ გვიჩვენებს საქართველოში შემომავალი და გამავალი სავალუტო ნაკადების სრულ სურათს. ბოლო თვეების (ივლისი-სექტემბერი) სრული სურათის სანახავად, საჭიროა, გვქონდეს ინფორმაცია ტურიზმიდან და მომსახურების სხვა სახეობებიდან შემოსავალზე, ფაქტორულ შემოსავალზე, ინვესტიციებზე და სასესხო კაპიტალზე. ეს ინფორმაცია კი ასახული იქნება მე-3 კვარტლის საგადასახდელო ბალანსში, რომელიც მიმდინარე წლის დეკემბრის ბოლოს გამოქვეყნდება. დღეისათვის ცნობილია 2015 წლის პირველი ორი კვარტლის საგადასახდელო ბალანსის მონაცემები, რომლის მიხედვით იანვარ-ივნისში საქართველოში 165 მლნ დოლარით ნაკლები უცხოური ვალუტა შემოვიდა, ვიდრე ქვეყნიდან გავიდა.

საგარეო ფაქტორებიდან საქართველოზე ყველაზე მეტად გავლენა იქონია რუსეთისა და უკრაინის ეკონომიკის შემცირებამ, საბერძნეთის კრიზისმა და ჩვენი მეზობელი ქვეყნების ვალუტების გაუფასურებამ. საგარეო შოკი უკვე აისახა ლარის კურსში, მაგრამ თუ აღნიშნულ ქვეყნებში ეკონომიკური პრობლემები გაღრმავდება, ეს ლარის კურსზე კვლავ იმოქმედებს. მაგალითად, საბერძნეთს კრიზისის გამო, მიმდინარე წელს ფულადი გზავნილები საბერძნეთიდან უკვე შემცირდა 50 მილიონი დოლარით და წლის ბოლომდე დანაკლისი 100 მილიონ დოლარამდე იქნება.

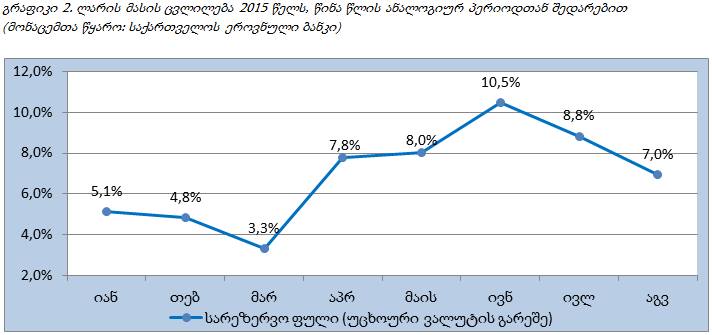

შემომავალი უცხოური ვალუტის ნაკადების კლება საბოლოოდ აისახება საქართველოში არსებული დოლარის მოცულობის შემცირებაზე. რადგან ლარის კურსი ძირითადად დოლარის და ლარის მოცულობების თანაფარდობით ყალიბდება, მონეტარული პოლიტიკის მეშვეობით შესაძლებელია მიმოქცევაში არსებული ლარის მასის შემცირება და უცხოურ ვალუტასთან ლარის ადრინდელი თანაფარდობის შენარჩუნება. ამისთვის საჭიროა მკაცრი მონეტარული პოლიტიკის გატარება, რაც საბოლოო ჯამში ლარის რესურსის გაძვირებაში (პროცენტის ზრდაში) გამოიხატება. ძვირი ლარის პირობებში საფინანსო ინსტიტუტები ნაკლებ ლარს ისესხებენ ეროვნული ბანკისგან და ასევე, ფიზიკური და იურიდიული პირები ნაკლებ სესხს აიღებენ ლარში. მონეტარულ პოლიტიკას ეროვნული ბანკი ახორციელებს და შესაბამისად, მას აქვს ინფორმაცია, თუ რა მოცულობის ლარია მიმოქცევაში. ეროვნული ბანკის მიერ ემიტირებული ლარის მოცულობის პირდაპირი საზომი კი არის ე.წ. სარეზერვო ფული, რომელიც ბოლო ერთ წელში 7%-ით (191 მლნ ლარით) არის გაზრდილი. ბუნებრივია, ლარის მასის ნაკლები ტემპით ზრდაც ან მისი ერთ დონეზე შენარჩუნება მიღწევადია, თუმცა, ამჟამინდელი ზრდა შეესაბამება საქართველოს ახლანდელი ეკონომიკური ზრდის ტემპს. თუ ეროვნული ბანკი იმდენად გაამკაცრებდა მონეტარულ პოლიტიკას, რომ ლარის მოცულობა არ გაიზრდებოდა, დროებით მიიღწეოდა ლარის კურსის სტაბილურობა, მაგრამ საქონელსა და მომსახურებაზე შემცირებული მოთხოვნის გამო, ეკონომიკა კლებაში (რეცესიაში) გადავიდოდა. ამასთან, ხელოვნურად შენარჩუნებული დაბალი კურსის პირობებში, საქართველოს საგარეო ვაჭრობის ბალანსი კიდევ უფრო გაუარესდებოდა (ექსპორტის მეტად შემცირების და იმპორტის ნაკლებად შემცირების გამო) და მომავალში ლარის კურსი მაინც გაუარესდებოდა. აქვე უნდა აღვნიშნოთ, რომ თებერვლის შემდეგ ეროვნულმა ბანკმა მონეტარული პოლიტიკა საკმაოდ გაამკაცრა, რეფინანსირების სესხის განაკვეთი 3% პუნქტით გაიზარდა და დღეს 7%-ია. სხვა თანაბარ პირობებში, საშუალო ვადიან პერიოდში მონეტარული პოლიტიკის ასეთ გამკაცრებას მიმოქცევაში არსებული ლარის მასის შემცირება მოჰყვება. ამასთან, მიმდინარე წელს ეროვნულმა ბანკმა სავალუტო აუქციონზე გაყიდა 307 მილიონი დოლარი და ნაწილობრივ შეავსო დოლარის დანაკლისი.

ლარის კურსზე უარყოფითი გავლენა ჰქონდა ფისკალურ პოლიტიკასაც, ბიუჯეტის ხარჯებს. ეს ჯერ კიდევ 2013 და 2014 წლების ბოლო თვეებში გამოიხატა, როდესაც წლის ბოლო კვარტალში ბიუჯეტის დეფიციტი მაღალი იყო. ბიუჯეტის დეფიციტური ხარჯვის დროს ბიუჯეტი იმაზე მეტ ფულს უშვებს მიმოქცევაში ვიდრე ეკონომიკიდან შემოსავალი აქვს. ბიუჯეტის ხარჯების ლარის კურსზე უარყოფითი გავლენა 2015 წელსაც გაგრძელდა. თებერვალში, აპრილში, ივნისში და აგვისტოში ბიუჯეტის დეფიციტი იმდენად მაღალი იყო, რომ მის დასაფინანსებლად ბანკებში არსებული საბიუჯეტო ნაშთის გამოყენება გახდა საჭირო. ეს კი პირდაპირ ზრდის მიმოქცევაში არსებულ ლარის მოცულობას, რაც წინააღმდეგობაში მოდის გამკაცრებული მონეტარული პოლიტიკის მიზანთან. ამასთან, გასათვალისწინებელია, რომ საქართველოს იმპორტირებულ პროდუქციაზე დამოკიდებულება მაღალია (იმპორტი მოხმარების 70-მდე შეადგენს) და ბიუჯეტის ხარჯების ზრდით იმპორტის წახალისება ხდება. ესეც წინააღმდეგობაში მოდის მონეტარული პოლიტიკის იმ ინსტრუმენტთან, რომლის მიხედვით ლარის მაღალმა კურსმა იმპორტის შემცირება უნდა გამოიწვიოს.

ლარის კურსის სტაბილურობისკენ გადადგმული ნაბიჯი იქნებოდა ბიუჯეტის ხარჯების შემცირება, რასაც ხელისუფლება გეგმავდა კიდეც. ადმინისტრაციული ხარჯები დაახლოებით 250 მილიონი ლარით უნდა შემცირებულიყო, თუმცა საბოლოოდ ეს არ მოხერხდა. აღსანიშნავია, რომ დაუგეგმავი შემოსავლების მიღების შედეგად, მთავრობამ მიმდინარე წელს შიდა ვალის აღება 100 მილიონი ლარით შეამცირა. ეს გარკვეულწილად შეამცირებს ბიუჯეტის დეფიციტის ლარის კურსზე ზეწოლას. ასევე, 2016 წლის სახელმწიფო ბიუჯეტის პროექტიდან უკვე ცნობილი გახდა, რომ მომავალ წელს სახელმწიფო 200 მილიონი ლარის შიდა ვალის აღებას გეგმავს, რაც 300 მილიონით ნაკლებია 2015 წლის მაჩვენებელზე. თუმცა, მოკლევადიან პერიოდში ბიუჯეტიდან ლარის კურსზე ზეწოლის მოსახსნელად საჭიროა ოქტომბერ-დეკემბერში ბიუჯეტიდან მაღალდეფიციტური ხარჯვა არ განხორციელდეს, რასაც ადგილი ჰქონდა 2013 და 2014 წლის ბოლოს.

როდესაც ქვეყანას არჩეული აქვს მცურავი გაცვლითი კურსის რეჟიმი, თავად ვალუტის კურსი ხდება სავალუტო კრიზისიდან გამოსვლის ერთ-ერთი საშუალება. კურსის გაუფასურება აიაფებს ექსპორტს და აძვირებს იმპორტს, რაც სავაჭრო ბალანსის გაუმჯობესებაში გამოიხატება. ამასთან, ზრდის მოთხოვნას ლარში ნომინირებული სესხების მიმართ და პირიქით, ამცირებს მოთხოვნას დოლარში ნომინირებული სესხების მიმართ. გაუფასურებული ლარის კურსში უკვე აისახა მასზე მოქმედი უარყოფითი ფაქტორები. შესაბამისად, მომავალში კურსი სტაბილური იქნება, თუ აღნიშნული ფაქტორები (როგორც საგარეო, ასევე საშინაო) მეტად აღარ გაუარესდება.

დასკვნა

ფაქტობრივად, ლარის კურსი მინდობილია მხოლოდ ბაზარზე და მონეტარული პოლიტიკის გამკაცრებაზე. არ შემცირდა ბიუჯეტის დეფიციტი, 2015 წელს პირდაპირი ინვესტიციები უმნიშვნელოდ გაიზარდა, პრივატიზაციიდან დაპირებული 300 მლნ დოლარის ნაცვლად დაახლოებით 60 მლნ დოლარი შემოვიდა. არ ხდება ბიზნესის ხელშემწყობი მკვეთრი მაკროეკონომიკური ღონისძიებების გატარება (გადასახადების და რეგულაციების შემცირება). შედეგად, ბოლო ერთ წელიწადში ლარის კურსი 37%-ით გაუფასურდა, ხოლო ეკონომიკური ზრდის ტემპი 2.8%-მდე შემცირდა. საქართველოს მეზობელ და ამავე დროს ძირითად სავაჭრო პარტნიორ ქვეყნებშიც არასახარბიელო ეკონომიკური სიტუაციაა. ასეთ ფონზე, „საქართველო 2020“-ს მიზნობრივი მაკროეკონომიკური პარამეტრების მიღწევა გართულდება და მიზანშეწონილია მოხდეს სტრატეგიის გადახედვა, მაღალ ეკონომიკურ ზრდაზე და უცხოური ვალუტის შემოდინების ნაკადების გააქტიურებაზე აქცენტირებით.

სტატიაში გამოთქმული მოსაზრებები ეკუთვნის ავტორს და არ გამოხატავს ინფორმაციის თავისუფლების განვითარების ინსტიტუტის (IDFI), ბრემენის უნივერსიტეტის ან გერმანიის საგარეო საქმეთა სამინისტროს პოზიციას. შესაბამისად, აღნიშნული ორგანიზაციები არ არიან პასუხისმგებელნი სტატიის შინაარსზე.